در سالهای اخیر، ساختار ریسک در حملونقل دریایی با سرعتی کمسابقه تغییر کرده است. افزایش نرخ خسارتها، فرسودگی ناوگان، پیچیدگی عملیات و تشدید مقررات بینالمللی، موجب شده است که نقش کارشناسی دقیق کشتی بیش از هر زمان دیگری برای شرکتهای بیمه اهمیت پیدا کند.

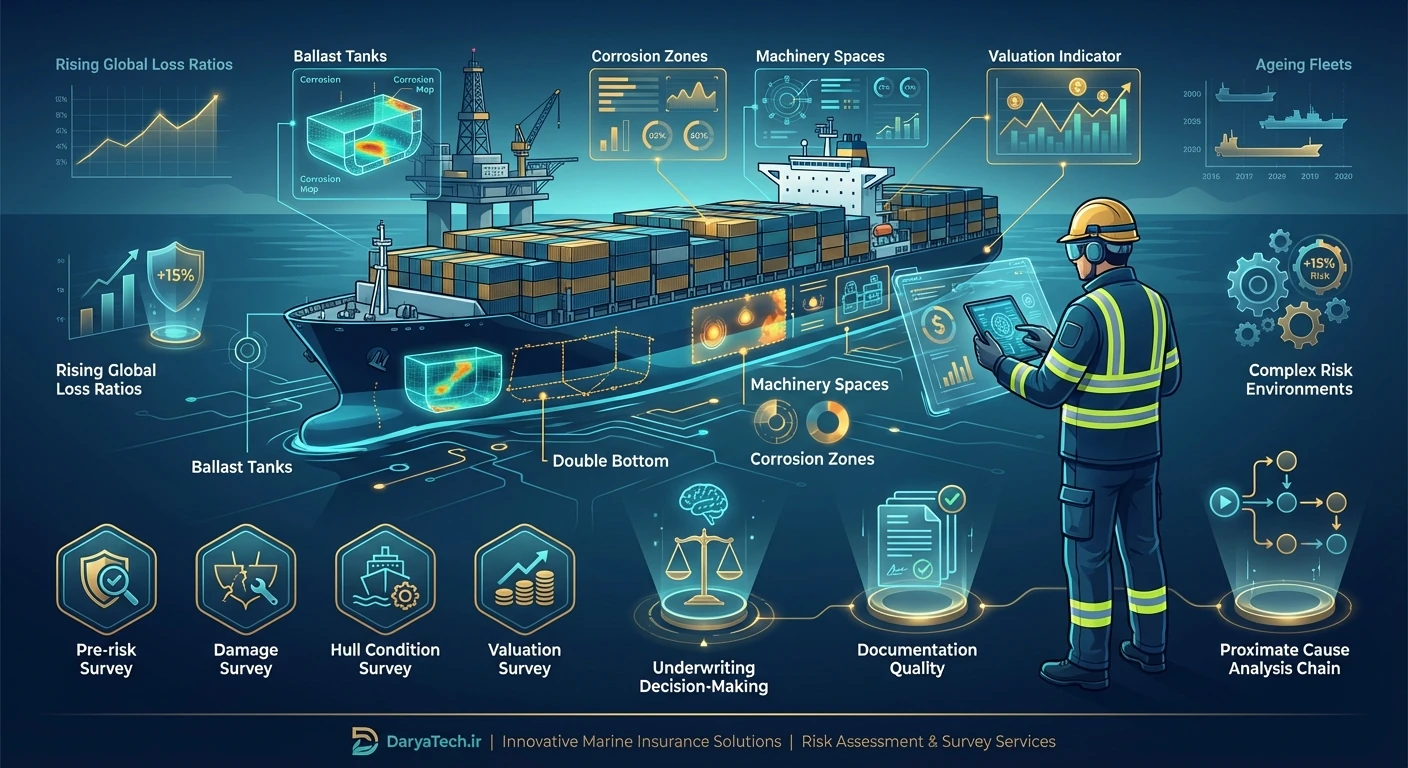

تصویر بالا، نمایی جامع از زنجیره ریسک در صنعت بیمه دریایی را نمایش میدهد؛ از تحلیل نقاط خوردگی و وضعیت بدنه کشتی گرفته تا تصمیمسازی برای نرخدهی. این مدل ارزیابی، پایه تصمیمات مالی و فنی بیمهگران است.

بر اساس گزارش Allianz Shipping Review 2024، نرخ خسارتهای دریایی طی پنج سال اخیر بین ۱۳ تا ۱۸ درصد افزایش داشته است. این روند، بهویژه برای بیمهگرانی که با ناوگان مسن کار میکنند، نشاندهنده ضرورت انجام Survey دقیق قبل از صدور بیمهنامه است.

نقاطی مانند مخازن بالاست، Double Bottom، فضاهای ماشینری و نواحی خوردگی از حساسترین قسمتهای یک شناور محسوب میشوند. طبق گزارش Lloyd’s Register، بیش از ۲۷ درصد خسارتهای بدنه در کشتیهای بالای ۱۵ سال، ناشی از خوردگی پنهان در همین بخشها بوده است.

تصویر مقاله نیز همین نواحی را با جزئیات فنی نمایش میدهد.

برای مدیریت مؤثر ریسک، بیمهگر نیازمند چرخه کامل ارزیابی است:

این چرخه دقیقاً همان زنجیرهای است که در تصویر نمایش داده شده، و نبود هر حلقه آن میتواند موجب افزایش Loss Ratio و اختلافات حقوقی شود.

طبق دادههای Clarksons Research، میانگین سن ناوگان منطقه اکنون به ۲۴ سال رسیده است، در حالی که این عدد در سال ۲۰۱۵ تنها ۱۷ سال بود.

افزایش سن یعنی:

طبق پژوهش UK Defence Club، کیفیت گزارش کارشناسی میتواند نتیجه یک پرونده بیمهای را تا ۷۰ درصد تغییر دهد. به همین دلیل، مستندسازی دقیق و تصویری، نقطه تمایز بیمهگر حرفهای از سایرین است.

در شرایطی که فشار اقتصادی، هزینه تعمیرات و ریسک عملیاتی افزایش یافته است، انجام کارشناسی دقیق دیگر یک انتخاب نیست؛ این یک الزام استراتژیک برای سودآوری شرکتهای بیمه است.

مدل ارزیابی نمایشدادهشده در تصویر، رویکردی جامع برای کاهش خسارت، تصمیمسازی بهتر و کنترل ریسک در صنعت بیمه دریایی است.